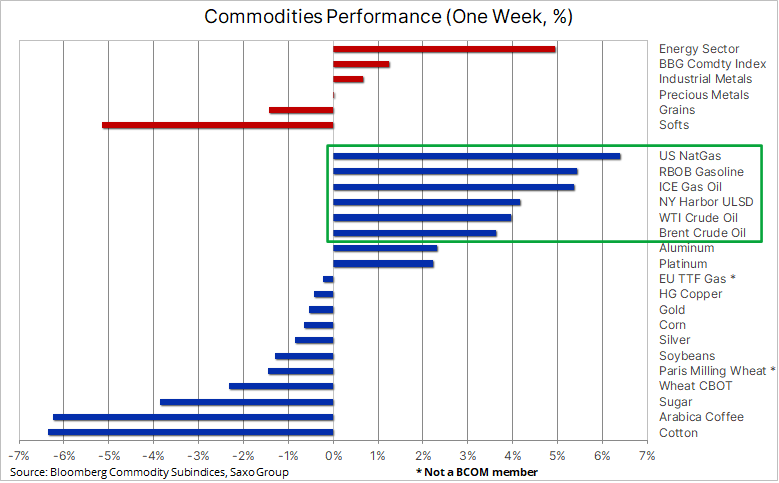

سجلت السلع مستويات تداول متفاوتة خلال الأسبوع الماضي بالتزامن مع الانتعاش الذي شهده قطاع الطاقة متأثراً بضعف قطاع الزراعة، وخاصةً السلع الخفيفة التي سجلت أدنى مستوياتها خلال عام بسبب التراجع المستمر في قطاعي البن والقطن. وحقق مؤشر المعادن الصناعية أرباحاً طفيفة بسبب التركيز على التطورات في الصين بعد نهاية المؤتمر الوطني العشرين للحزب الشيوعي الصيني والتداول الضعيف للدولار الأمريكي خلال الأسبوع؛ في حين اكتسبت المعادن الثمينة بعض الزخم بعد التغيير في التوجهات المتعلقة بالسندات والدولار الأمريكي وسط توقعات باقتراب إصدار أسعار الفائدة النهائية من قبل مجلس الاحتياطي الفدرالي الأمريكي.

وجاء التعافي الأخير في أسعار الذهب بسبب التوقعات المتزايدة باستعداد الاحتياطي الفدرالي لتعديل وتيرة زيادات أسعار الفائدة في بداية العام المقبل، حيث أبدت اللجنة الفدرالية للأسواق المفتوحة استعدادها لدراسة التأثير الاقتصادي للوتيرة المتسارعة للزيادة في أسعار الفائدة وتدابير التشديد الكمي التي أُقرت بالفعل. وعلى الرغم من ذلك، تلاشت بعض المكاسب الأولية في نهاية الأسبوع بعد انتعاش الدولار الأمريكي مرةً أخرى أمام اليورو الذي تأثر بالإجراءات الحذرة المفاجئة للبنك المركزي الأوروبي، والين الياباني متأثراً بمحافظة بنك اليابان على سقف العائدات وإعلان الحكومة عن حوافز مالية ضخمة. ومن المتوقع أن تتراجع قيمة الين الياباني في ظل استمرار بنك اليابان باعتماد سياسة عدم تعديل عوائد السندات الحكومية، في الوقت الذي تمتنع فيه باقي المصارف المركزية عند تقديم التسهيلات اللازمة.

النفط الخام يتحسن تحت تأثير توقعات إمدادات الوقود المحدودة

حافظ النفط الخام على مكاسبه للأسبوع الثاني على التوالي بدون مواجهة أي تحديات تُذكر حتى الآن، ما يشير إلى استمرار الاضطرابات التي تشهدها السوق في ظل غياب عامل رئيسي يدفعها للاستقرار. وجاء الانتعاش في هذا الأسبوع مدفوعاً بالتراجع المستمر في سوق منتجات الوقود والصادرات الأمريكية من النفط الخام والوقود التي سجلت رقماً قياسياً أسبوعياً، إلى جانب تراجع الدولار الأمريكي وزيادة معدلات الشراء من الصين التي تخطط المصافي فيها إلى تعزيز صادرات الوقود حتى نهاية العام.

وسجل النفط الخام معدلات طلب محدودة منذ يوليو، في حين استمرت سوق منتجات الوقود بالتراجع، حيث شحّت الإمدادات في أوروبا والولايات المتحدة الأمريكية بشكل متزايد، ما منح مصافي النفط هامشاً أكبر لتوفير البنزين ونواتج التقطير كالديزل وزيت التدفئة ووقود الطائرات. وينصب التركيز على تشديد إمدادات سوق منتجات نصف الكرة الشمالي؛ حيث يساهم الانخفاض المستمر لمخزونات الديزل وزيت التدفئة في إثارة المخاوف. وسجلت السوق خسائر فادحة جرّاء الحرب في أوكرانيا والعقوبات المفروضة على روسيا، التي تعتبر أحد أكبر موردي المنتجات النفطية المكررة إلى أوروبا. وبالإضافة إلى ذلك، ساهمت التكلفة العالية للغاز في دعم التحوّل نحو استخدام أنواع وقود أخرى وبالأخص الديزل وزيت التدفئة.

كما عانت السوق مؤخراً من نكسة إضافية متأثرةً بقرار مجموعة أوبك بلس بخفض الإنتاج اعتباراً من الشهر المقبل. وعلى الرغم من مساهمة طرح الخام الأمريكي (الخام الحلو) من الاحتياطات الاستراتيجية في دعم إنتاج البنزين، ستقوم المملكة العربية السعودية والكويت والإمارات، التي تنتج جميعها النفط الخام المتوسط والثقيل الذي يحقق أعلى كمية من نواتج التقطير، بتعويض تخفيض الإنتاج الذي أقرّته مجموعة أوبك بلس.

وتقود اضطرابات سوق المنتجات إلى تراجع التوقعات بانخفاض أسعار النفط الخام على الرغم من المخاوف الحالية بشأن الركود، لذلك نحافظ على توقعاتنا لنطاق سعري في برنت لهذا الربع بين 85 و100 دولار أمريكي، نظراً لمخاطر التقلبات المرتفعة التي يسببها التراجع المستمر في سوق المنتجات.

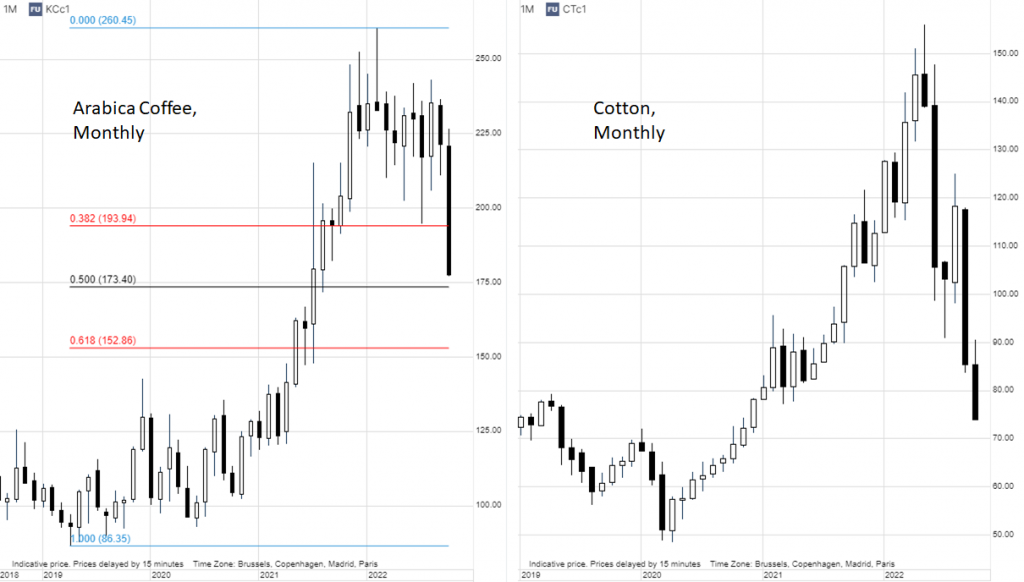

منتجات القهوة والقطن والسكر تشهد صعوبات

انخفض مؤشر بلومبرج للسلع الخفيفة بنسبة 5% هذا الأسبوع، مدفوعاً بانخفاض أسعار بُن أرابيكا بنسبة 6% لتتراجع إلى 175 سنتاً للرطل، وهو أدنى مستوياتها خلال 14 شهراً. ويستمر مديرو الأموال في تخفيض توقعاتهم الإيجابية التي تتبدل بشكل متزايد وسط مخاوف من أن يؤدي تباطؤ الاقتصاد العالمي إلى تراجع الطلب في الوقت الذي تظهر فيه توقعات المحصول في البرازيل لعام 2023/24 مؤشرات إيجابية. وعلى الرغم من ذلك، ما تزال مؤشرات المخزون التي تتم مراقبتها بالقرب من أدنى مستوياتها خلال 23 عاماً، وتشير الناحية الفنية التي تظهر سوقاً مع مبيعات كبيرة إلى التحسن المرتقب في السوق، حيث من المتوقع أن يصل السعر إلى 173 سنتاً للرطل. ويمثل هذا المستوى تصحيحاً بنسبة 50% للارتفاع الذي شهدته هذه السلعة من 86 إلى 260 سنتاً بين عامي 2019 و2022.

وتراجع السكر متأثراً بتراجع قيمة الريال البرازيلي، الأمر الذي ساهم في تعزيز التوجهات نحو التصدير وبالتالي زيادة العرض مع إجبار عقود المضاربة طويلة الأجل التي تأسست مؤخراً على الخروج من السوق. كما شهد القطن تراجعاً بنسبة 53% عن أعلى سعر سجله في مايو الماضي ليقترب من أدنى مستوى له خلال عامين بسبب ضعف الطلب على الإمدادات كنتيجة لتخفيض إنفاق المستهلكين. وتراجعت مبيعات الصادرات الأسبوعية للولايات المتحدة الأمريكية، أكبر مصدر في العالم، مقارنةً بالعام الماضي، حيث كانت المبيعات الإجمالية للموسم الحالي أقل بكثير من مبيعات العام الماضي ومتوسط المبيعات طويلة الأجل. ويُعزى السبب الرئيسي في تراجع مبيعات القطن إلى إلغاء الطلبات من الصين، التي تعد المشتري الرئيسي، في ظل تدهور سوق المنسوجات وسط التباطؤ الاقتصادي الحالي. وانعكس هذا التطور على مؤشر إم إس سي آي العالمي للمنسوجات والملابس والسلع الفاخرة الذي سجل تراجعاً بنسبة 35% منذ بداية العام مقارنةً بتراجع بنسبة 22% في مؤشر إم إس سي آي للأسواق العالمية.

الذهب يترقب اجتماع اللجنة الفدرالية للأسواق المفتوحة في 2 نوفمبر

نحافظ في ساكسو على توقعاتنا بصعود متوسط وحذر لأسعار الذهب. وسلطنا الضوء في آخر تقاريرنا على تعويض التراجع الأخير الذي سجلته السلعة بفضل التوقعات بأن تجري اللجنة الفدرالية للأسواق المفتوحة قريباً تقييماً للتأثير الاقتصادي لدورة رفع معدلات الفائدة الحالية، والتي تبلغ قيمتها حالياً 3.25%، أي أقل بقليل من ذروة معدل الاحتياطي الفدرالي والتي تبلغ 5%. ونحافظ أيضاً على توقعاتنا بانتهاء التضخم طويل الأجل في منطقة بين 4% و5%، أي أعلى بكثير من توقعات السوق الحالية لما دون 3%، الأمر الذي من الممكن أن يؤدي إلى تعديلات كبيرة في نقطة التعادل وأسعار مقايضة التضخم التي تدعم الذهب بدورها من خلال انخفاض العوائد الحقيقية.

ومن المرجح أن يحافظ المضاربون والمستثمرون على حيادهم لحين الحصول على رؤية أوضح حول خطط الاحتياطي الفدرالي، الأمر الذي يكسب اجتماع اللجنة الفدرالية للأسواق المفتوحة الأسبوع المقبل أهميةً إضافية. وأشارت تقارير التزام المتداولين الأسبوعية إلى تغير مفاجئ في توجهات المضاربين في سوق العقود الآجلة في الأسبوعين الأخيرين، الأمر الذي تسبب تراجع الإقبال على السوق إلى حين ظهور معطيات أوضح. وينطبق الأمر نفسه على المستثمرين في الصناديق المتداولة في البورصة والمدعومة بالسبائك، التي واظبت على البيع منذ شهر يونيو. وتراجع مجموع إجمالي الحيازات إلى أدنى مستوياته خلال 30 شهراً ليبلغ 2965 طناً، منخفضاً بنسبة 11% عن أفضل مستوى تم تسجيله في شهر أبريل.

وعجز الذهب مجدداً عن التمسك بعتبة 1615 دولار أمريكي للأونصة في الوقت التي تبرز فيه الحاجة لتجاوز عتبة 1735 دولار أمريكي وبالتالي كسر حالة التقلب بين الارتفاع والانخفاض قبل تكبّد المزيد من الخسائر التي توالت طوال الشهر. ويتطلب الوصول إلى هذه العتبة تخطي عقبة حاجز الـ 1687 دولار أمريكي وعقبة حاجز الـ 1700 دولار أمريكي. وحتى تحقيق ذلك واستعادة هذا الزخم، ينبغي مراقبة العائدات والتطورات الجيوسياسية وحركة الدولار لتكوين رؤية واضحة. وارتفعت أسعار الدولار بعد اجتماعات البنك المركزي الأوروبي مع بنك اليابان، مما أدى إلى تراجع الدعم على السلع عموماً والذهب خصوصاً، في علاقةٍ عكسية أرستها الأسابيع الأخيرة.